Grupa CCC podwoiła stratę, przychody w górę o jedną czwartą. Firma sprzeda magazyny

W zeszłym roku finansowym grupa CCC przy wzroście przychodów o 23 proc. do 9,12 mld zł miała 443,9 mln zł straty netto. 52 proc. sprzedaży zrealizowano przez internet, a wpływy sieci Halfprice wzrosły ponad trzykrotnie. Firma chce w br. zmniejszyć zadłużenie o prawie 1 mld zł, m.in. poprzez emisję akcji (Dariusz Miłek zainwestuje w nie minimum 194 mln zł) i leasing zwrotny swoich magazynów.

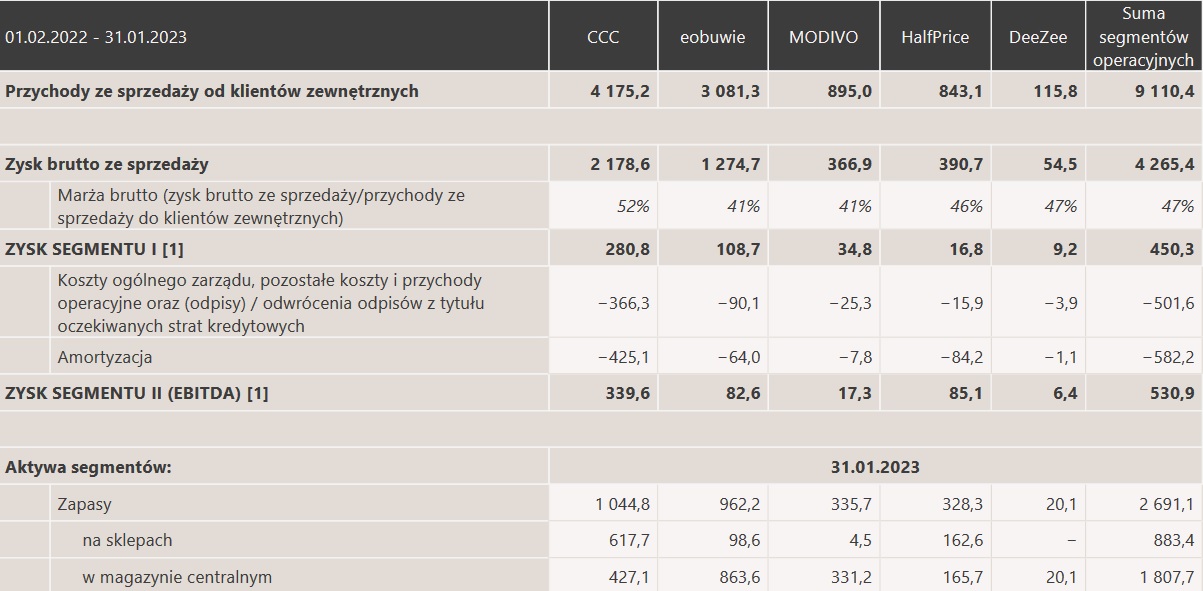

Przychody sieci CCC w roku finansowym od lutego ub.r. do stycznia br. sięgnęły 4,17 mld zł, wobec 3,7 mld zł rok wcześniej, a zysk EBITDA wzrósł rok do roku z 309,5 do 339,6 mln zł. Sklep internetowy CCC.eu wygenerował prawie miliard zł wpływów.

- W szyldzie CCC skupiamy się obecnie przede wszystkim na efektywności kosztowej i optymalizacji kapitału obrotowego – w obu przypadkach z sukcesami. W czwartym kwartale 2022 koszty CCC spadły o 9 proc., przy wzroście sprzedaży o 21 proc. Wartość zapasów na koniec roku obniżyła się z kolei o 28 proc., poprawiając ich rotację aż o 80 dni - wylicza w komunikacie Marcin Czyczerski, prezes firmy.

eobuwie bez dwóch trzecich zysku

Słabszy wzrost przychodów - z 2,85 do 3,08 mld zł zanotowało eobuwie, należące do spółki zależnej Modivo. Jego zysk EBITDA skurczył się z 235,8 do 82,6 mln zł.

- Pomimo zeszłorocznych licznych wyzwań całego sektora multibrand ecommerce, eobuwie.pl konsekwentnie rośnie. Warto dodać, że w tym czasie przechodziło ono także fundamentalne zmiany w obszarze technologii - co stanowiło dodatkowe obciążenie - tłumaczy Damian Zapłata, prezes grupy Modivo. - Obecnie wdrażamy szereg działań w celu konsekwentnej odbudowy wysokiej rentowności szyldu: optymalizujemy koszty operacyjne i aktywnie zmniejszamy zapas. Przy stabilnym otoczeniu biznesowym, spodziewamy się coraz lepszych rezultatów z kwartału na kwartał - dodaje.

Platforma Modivo zwiększyła wpływy z 540 do 895 mln zł, a jej zysk EBITDA spadł z 43,9 do 17,3 mln zł.

Dominika Żak przestaje kierować marką DeeZee po 18 latach. “Moje biznesowe dziecko osiągnęło pełnoletność”

Dominika Żak przestaje kierować marką DeeZee po 18 latach. “Moje biznesowe dziecko osiągnęło pełnoletność”Natomiast sprzedaż działającej od dwóch lat sieci Halfprice poszła w górę prawie czterokrotnie - z 236,9 do 843,1 mln zł. Ponadto jej rentowność EBITDA wzrosła z 21,4 mln zł straty do 85,1 mln zł zysku.

Na koniec stycznia br. w ośmiu krajach działało 91 sklepów Halfprice, w ciągu roku otworzono 41 placówek. W czwartym kwartale sprzedaż like-for-like zwiekszyla się o 30 proc.

Sprzedaż w Polsce prawie miliard w górę

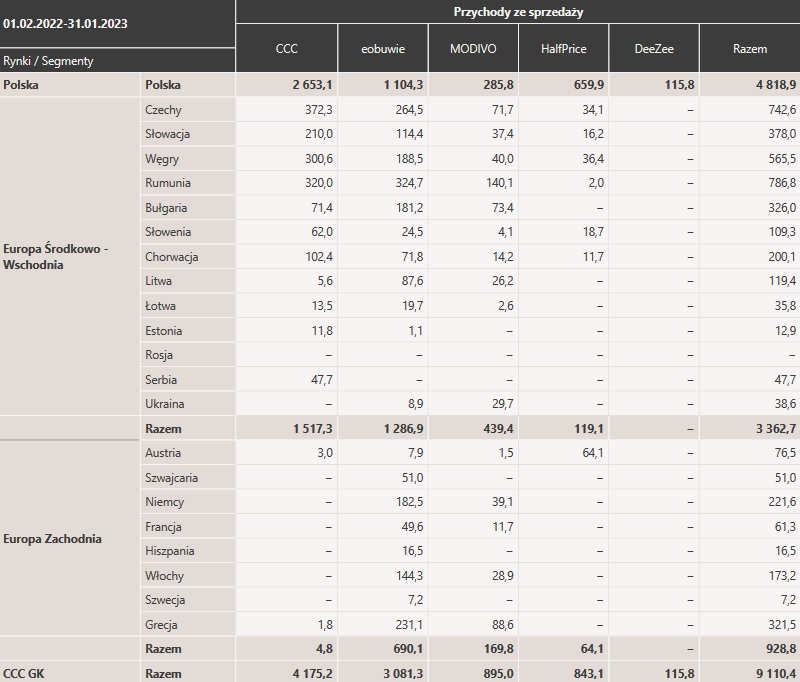

W Polsce przychody grupy CCC wzrosły rok do roku z 3,89 do 4,82 mld zł, z czego te pionu CCC - z 2,41 do 2,65 mld zł, eobuwia - z 989 mln do 1,1 mld zł, Modivo - ze 186 do 286 mln zł, Halfprice - ze 198 do 660 mln zł, a DeeZee - ze 108 do 116 mln zł.

Na pozostałych rynkach Europy Środkowo-Wschodniej firma zwiększyła sprzedaż z 2,67 do 3,36 mld zł (te z CCC z 1,19 do 1,52 mld zł, a z Halfprice - z 21 do 119 mln zł), a w Europie Zachodniej - z 865 do 929 mln zł (wpływy z eobuwia wzrosły z 654 do 690 mln zł, a z Modivo ze 105 do 170 mln zł).

206 mln zł więcej na obsługę zadłużenia

Wynik operacyjny grupy CCC pogorszył się w minionym roku z 4,1 mln zł zysku do 51,3 mln zł straty, a strata netto pogłębiła ze 192,3 do 443,9 mln zł.

Najmocniej wpłynął na to wzrost wydatków na sklepy i sprzedaż (z 3,2 do 3,81 mld zł), pozostałych kosztów operacyjnych (z 60,4 do 119,9 mln zł) oraz kosztów finansowych (ze 195,2 do 401,9 mln zł).

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

Magazyny na sprzedaż, Miłek wyda ponad 190 mln zł na nowe akcje

Na koniec stycznia br. zadłużenie grupy CCC z kredytów i obligacji sięgało 2,53 mld zł, wobec 2,46 mld zł rok wcześniej. W części krótkoterminowej (do spłaty w ciągu najbliższych 12 miesięcy) wzrosło z 545 mln do 1,15 mld zł, z czego 630 mln zł to obligacje Modivo. Natomiast w części długoterminowej zmalało z 1,91 do 1,37 mld zł (812 mln zł to kredyty i pożyczki zaciągnięte przez CCC).

- Do końca roku, chcemy zmniejszyć nasze zobowiązania finansowe o blisko miliard złotych - zapowiada Karol Półtorak, wiceprezes grupy CCC ds. rozwoju, klienta i digital. - Zgodnie z planem przedstawionym w listopadzie 2022 r., pracujemy nad ograniczeniem finansowania dłużnego. Naszym kolejnym krokiem w tym kierunku będzie emisja akcji do 500 mln zł. Jest to ważny instrument wspierający. Pozwoli nam on przyspieszyć zmianę struktury finansowania, a zarazem stworzy „poduszkę bezpieczeństwa” w przypadku ewentualnych dalszych wyzwań otoczenia biznesowego - wylicza.

Głównym akcjonariuszem CCC jest założyciel firmy Dariusz Miłek, poprzez spółkę Ultro ma walory stanowiące 31,13 proc. kapitału i 38,33 proc. głosów na walnym zgromadzeniu. W zeszły piątek jego spółka zadeklarowała, że w ramach planowanej emisji (akcje będą oferowane po 36,11 zł za sztukę) obejmie minimum 5,36 mln walorów, łącznie za przynajmniej 193,75 mln zł).

CCC ma też inne pomysły na obniżenie zadłużenia. Firma podała w sprawozdaniu, że zamierza korzystać z leasingu zwrotnego swoich wybranych aktywów rzeczowych, pozyskać nowe finansowanie dla wybranych podmiotów i linii biznesowych (m.in. HalfPrice i - poprzez debiut giełdowy - Modivo).

Leasing zwrotny jest już przygotowywany. CCC dostało kilka ofert od podmiotów zainteresowanych kupnem i wynajmowaniem potem firmie (przez 15-20 lat) jej sześciu magazynów w Polkowicach, o łącznej powierzchni ok. 137 tys. metrów kwadratowych. Z jednym z oferentów, specjalizującym się w leasingu zwrotnym aktywów logistycznych, spółka w zeszły piątek podpisała list intencyjny, niebawem rozpocznie się due diligence, po którym mają być negocjowane szczegółowe warunki transakcji. Na razie założono, że kwota sprzedaży wyniesie ok. 83 mln euro, a stopa kapitalizacji (tzw. yield) w euro - 7,95 proc.

- Docelowo będziemy dążyć do zwiększenia linii factoringu odwrotnego. Nasz plan zawiera również opcjonalne działania, o których włączeniu będziemy decydować na bieżąco w zależności od sytuacji na rynku, tj. IPO Modivo i dodatkowe finansowanie dla HalfPrice - dodaje Kamil Półtorak.

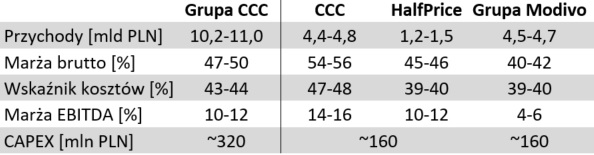

Połowa inwestycji na grupę Modivo

W bieżącym roku finansowym grupa CC planuje osiągnąć 10,2-11 mld zł przychodów, 47-50 proc. marży brutto i 10-12 proc. marży EBITDA. - Widzimy już pierwsze pozytywne trendy. W trwającym obecnie kwartale zanotowaliśmy 11 proc. wzrost przychodów QTD (od początku kwartału do dzisiaj - przyp.). Co więcej, miesiąc do miesiąca, widzimy nie tylko poprawę trendu przychodów, ale także marży brutto - podkreśla Marcin Czyczerski.

Firma chce zainwestować 320 mln zł, z czego 160 mln zł w grupę Modivo, a drugie tyle w sieci CCC i Halfprice. W komunikacie zaznaczono, że realizacja tych planów zależy „od czynników zewnętrznych, w tym przede wszystkim otoczenia makroekonomicznego oraz sytuacji geopolitycznej w regionie”.

Newsletter

Newsletter

Kolejna dziennikarka zniknęła z Kanału Zero

Kolejna dziennikarka zniknęła z Kanału Zero  Zmiany na liście kanałów Vectry. Usunięto niepotrzebne stacje

Zmiany na liście kanałów Vectry. Usunięto niepotrzebne stacje  Nowy kanał w ofercie Vectry

Nowy kanał w ofercie Vectry  Nie tylko „Heweliusz”. Netflix ujawnił nowości na 2025 r.

Nie tylko „Heweliusz”. Netflix ujawnił nowości na 2025 r.  Dziennikarka rozstaje się z Polsat News

Dziennikarka rozstaje się z Polsat News

Dołącz do dyskusji: Grupa CCC podwoiła stratę, przychody w górę o jedną czwartą. Firma sprzeda magazyny